安定した公務員には生命保険はいらないよね?

今の保険内容って足りない?掛けすぎ?

公務員は、民間よりも手厚い保障が用意されており「自分には保険なんて必要ない」と思っている人も多いでしょう。

でも、ちょっと待ってください。

もし明日、突然の事故や病気であなたがこの世を去ったとしたら?残された家族には今後、数千万円規模の生活資金が必要になります。公務員の保障だけで、本当にそれをまかなえるでしょうか?

そして、もっと怖いのは「よく分からないまま保険に入っていること」です。

ある調査では、生命保険加入者の8割以上が、自分の保障内容を正しく理解できていないという結果が出ています。

ライフネット生命株式会社

「生命保険加入者1,000名に聞く 生命保険加入実態調査」より引用

しかもその保険料は月平均14,853円。

仮に夫婦で22歳から65歳まで払い続けたとすると、なんと総額1,600万円以上にもなります。

そのお金、本当に“必要な保障”のために使えていますか?

生命保険は「入っておけば安心」ではなく、「内容を理解して選ぶ」ことが重要です。

必要以上に掛けすぎている人もいれば、まったく備えが足りていない人もいるのが現実です。

そこで今回は以下の3点を詳しくご紹介します。

- 公務員に生命保険って必要?不要?

- 公務員の生命保険料の相場(月いくら?)

- 公務員に最適な生命保険の選び方

今回は「毎月カツカツ…」という悩みが一気に解決できるくらいパワーがある内容です!

もし月5,000円にできたら、それだけで約1000万円以上得!

知らないと怖いですが、きちんと学ぶことで無駄を省けるようになります。

ぜひ、この記事を参考に今の生命保険料を一度見直してみてください。

公務員に生命保険って必要?不要?

生命保険について

皆さんが思いつく保険には大きく「医療保険」と「生命保険」の2つがあると思います。それぞれの加入目的は以下の通りです。

公務員の場合、私は医療保険は不要だと考えています。その理由はこちらの記事で詳しく解説していますので、セットで読んでみてください。

しかし医療保険とは違い、生命保険は必要だと私は思います。

それは「起きる可能性は低いが、起きたら大損失になる」(確率低×損失大)に該当するからです。

これは保険の本質していただけると理解が深まります。保険の本質についてはこちらで詳しく説明しています。

ただし全員ではなく、こんな人には不要です。

生命保険が不要な人

私が思う、生命保険が不要な人はこんな方です。

- 養う人がいない独身の方

- 子どもがいない共働き夫婦

- 子どもが独立した高齢者

「養う人がいない」のが共通点かな?

その通り!実は被保険者が亡くなっても生活費に困る人がいないという方は不要なんです。

でも葬儀代とかあるのに大丈夫かな?

確かに葬儀代の他に墓地や遺品整理などの費用がかかる場合があり、平均250〜300万円ほどになりそうです。しかし、これは保険ではなく貯蓄で対応する金額です。

50歳から

- 月1万円積立すれば、75歳で300万円

- 月2万円積立すれば、約63歳で300万円

- 月3万円積立すれば、約58歳で300万円

日本人の平均寿命が約80歳なので十分余裕をもって貯められます。

1万円でもキツい…という人はそもそも家計管理から見直す必要があります。

生命保険の他にも、医療保険や自動車保険、サブスクなどの固定費をきちんと見直せば、必ず余裕が生まれます。

これから随時発信していきますのでお楽しみに待っていてください。

次に生命保険が必要な人はどんな人でしょうか?

生命保険が必要な人

私が思う、生命保険が必要な人はこの方です。

- 養う人がいる方

特に、子どもがいる場合に必要なのは生活費だけではなく、習い事や進学の費用もあります。

その額は軽く数千万円にもなり、公務員家庭でもなかなか備えられません。

そんな時に効果的なのが「生命保険」です!

ではその保険料はどのくらいがいいのでしょうか?

公務員の生命保険料の相場

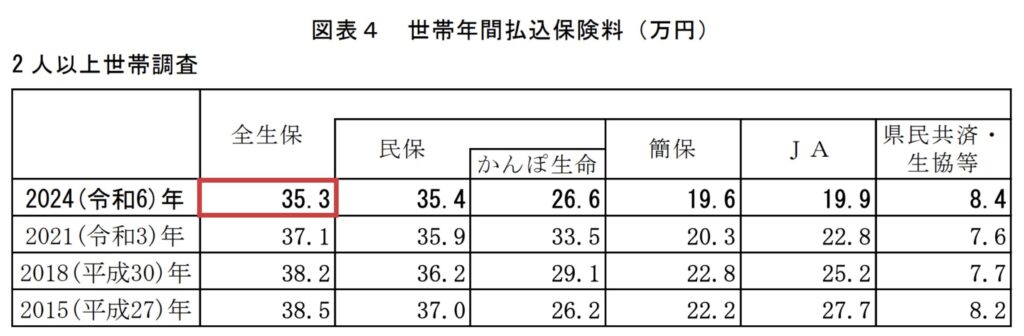

公益財団法人生命保険文化センターによるとそれぞれ以下のような調査結果となっています。

【2024(令和6)年度「生命保険に関する全国実態調査】より引用

2人以上世帯の年間保険料の平均は353,000円、月に換算すると29,416円。この金額を見てこんな風に感じませんでしたか?

うちはもっとかけてるから安心だ!

うちは低いからもっと掛けなきゃ…

こんなふうに考えている人は危険です。保険料は年齢・収入・家族構成・ライフスタイル・価値観などの多くの情報から掛け金が決まり、算出されます。

他の人と比べて…という考えで加入すると、掛けすぎや保証不足などの問題になりやすいので注意しましょう。

公務員に最適な保険保険

ここでは最適な生命保険料の決め方と実際に私も加入している、おすすめの保険について紹介します。

生命保険料の決め方

次の5ステップで自分に合った生命保険料を決めていけます。

- ①扶養家族はいるか?

- ②月の支出はいくらか?

- ③公的保険でいくら出るか?

- ④不足する金額を計算する

- ⑤掛け金を決める

では実際に例を挙げて、計算していきます。こんな方の保険料を算出してみます。

- 家族構成:夫・妻30歳、子ども2人(6歳、3歳)

- 仕事:夫(市役所職員)、妻(パート)

- 世帯収入:40万円(夫30万円、妻10万円)

- 月の支出:30万円

ここで使用する金額はあくまでも目安になりますので、ざっくりとこんな感じなんだという程度で参考にしてください。

①扶養家族がいるか?

家族構成:夫・妻30歳、子ども2人(6歳、3歳)

妻と子ども2人の計3人を扶養しているため、今回の場合には生命保険が必要と判断できます。

扶養がいない場合には不要と判断します。

②月の支出はいくらか?

月の支出:30万円

月の支出をしっかりと計算することが大切です。

計算できていないと、どのくらいの掛金にすればいいかがわからなくなってしまいます。

今まで計算したことなかった…

こんな方は4人家族の場合の平均的な支出額を使用されてみてください。

③公的保険でいくら出るか?

ここで見落としていけないのが公的保険、いわゆる健康保険です。

公務員の場合は共済組合に加入することになります。

とても手厚い保証内容で、今回の場合はざっくりと以下のような支給があります。

- 遺族厚生年金

→ 公務員の場合、遺族厚生年金が受給可能。

概算として年収の約3/4程度が妻が亡くなるまで支給される。 - 遺族基礎年金

→ 18歳未満の子どもがいる場合に受給可能で、子どもが18歳になるまで毎月支給される。

子1人なら約8万円、子2人なら約10万円程度。 - 児童扶養手当

→ 今回の場合、夫の死亡でひとり親家庭となるため受給可能で、子どもが18歳になるまで

毎月支給される。所得制限あり、満額の場合は月10万円程。今回の場合は月3万円程。

④不足する金額を計算する

今回の場合を、実際の数字に置き換えて計算してみます。

【支給額】

・遺族厚生年金 → 今回の場合、月12.5万円程度。

・遺族基礎年金 → 今回の場合、月10万円程度。

・児童扶養手当 → 今回の場合、月3万円程度。

→ 総額は月25.5万円

【支出額】

通常、夫が亡くなるため支出は減ることが予想されるが、今回はこのままで計算する。

→ 総額は月30万円

【過不足】

月30万円ー月25.5万円=4.5万円不足

下の子(3歳)が18歳になるまでと仮定すると…

4.5万円 × 15年間=810万円不足

⑤掛け金を決める

計算した結果、810万円が不足することがわかりました。といえば、この金額があれば残された妻と子どもは路頭に迷うことなく生活を続けることができるということです。

なのでこの金額を保険でカバーする!というのが本来の考えです。今回は多く見積もって、

30歳男性・死亡時1,000万円の場合

【保険料の10秒お見積もり・お申し込み】より引用

でも大学の「学費」のお金は含まれてないよ!

その場合は、500万円 ×2人分として計算する。

30歳男性・死亡時2,000万円の場合

【保険料の10秒お見積もり・お申し込み】より引用

- 30歳男性・死亡時1,000万円の場合

→月1,400円 - 30歳男性・死亡時2,000万円の場合

→月2,540円

このように、数字でしっかりと考えることで意外と不足する金額が少なく、保険料も抑えられることがわかります。皆さんも一度、計算してみましょう。

今回使用したのはSBI生命の「保険料10秒お見積もり」です。

おすすめは収入保障保険

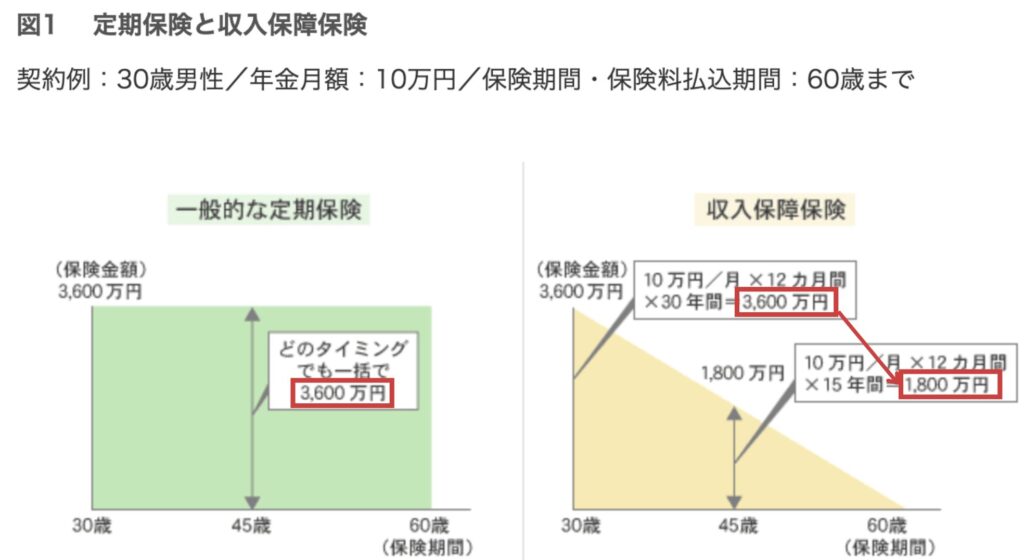

一般的な生命保険(定期保険など)と収入保障保険には、以下のような大きな違いがあります。

- ①保障額の変動

- ②保険料

- ③保険金の受け取り方

①保障額の変動

保険市場

【いまさら聞けない「収入保障保険の基礎知識」】より引用

②保険料

③保険金の受け取り方

違いはわかったけど、結局何がいいの?

一番のメリットは毎月の受け取りになるということです。

一括は安心感がありそうですが「宝くじに高額当選した方の末路」はよく聞く話です。扱ったことのない大金に判断が鈍り、使うポイントを見失う可能性が高くなります。

その点、毎月受け取ることで「このお金は〇〇に使うためのもの」と本来の使用目的を見失わずに使うことができます。

他にも保険金額の掛けすぎも抑えることができます。子どもが成人になると扶養から外れます。保険金の総額は毎年減りますが、毎月支給される金額は変わりません。

- 毎月受け取り

→ 使うポイントを見失わない - 適正額を掛けられる

→ 一定だと掛かりすぎになる

まとめ:公務員は収入保障保険で備える

今回は、公務員の生命保険の必要性や保険料の決め方、最適な保険について紹介しました。

そもそも抑えておかなければならないのは「生命保険の本質」です。

「起きる可能性は低いが、起きたら大損失になる」(確率低×損失大)

に該当するので、生命保険は必須!

しかし、こんな人には生命保険は不要です。

「被保険者が亡くなった後、生活費に困る人がいない」場合ですよね!

生命保険料の掛けすぎは、次の5つのステップで避けられます。

- ①扶養家族はいるか?

- ②月の支出はいくらか?

- ③公的保険でいくら出るか?

- ④いくら不足するか?

- ⑤いくら掛けるのか?

30歳男性・死亡時2,000万円でも約月2,500円だったよね!

その中でもおすすめなのが「収入保障保険」で、以下のような特徴があります。

- ①保障額の変動

→受け取れる総額が減少していく逓減型(ていげん)。 - ②保険料

→保障額が逓減するため割安。 - ③保険金の受け取り方

→毎月・毎年ごとの受け取りが可能。必要に応じて一括受け取りも可。

本来の使用目的を失わないのが大事だよね!

生命保険を見直して、適切な価格にするだけで月1万円程度、年間で12万円も節約できる人も多いと思います。数百円単位の節約ではなく、まずは大きいところから見直しましょう。

「理由は分かったけど、一人じゃ難しい」そんな方はプロに相談してみるのも良いでしょう!

お金を払うことで本気度も上がるのでおすすめです。

相談先についてはこの記事で紹介しています。

以上です!

コメント